- Что делать если не хватило денег на ремонт по ОСАГО

- Что делать, если полис не покрывает ущерб: пошаговая инструкция

- Кто доплачивает за ремонт

- Случай № 1: намеренное занижение страховой суммы

- Случай № 2: если стоимость ремонта больше выплаты

- Необходимые документы

- Как взыскать недостающую часть: особенности

- Подводим итоги

- Что делать, если осаго не покрывает ремонт?

- Алгоритм действий: что и как делать, если страховка не покрывает ущерб

- Кто обязан доплатить за ремонт

- Вариант 1: страховая выплата реально занижена страховщиком

- Вариант 2: Стоимость работы больше максимально допустимой выплаты

- Порядок действий, если выплата по ОСАГО не покрывает ремонт

- Пакет бумаг, необходимых для обоснования претензии

- Как взыскать разницу с виновника ДТП

- Досудебный порядок

- Рассмотрение дела в суде

- Подводим итоги

Что делать если не хватило денег на ремонт по ОСАГО

Полис обязательного страхования предполагает определенный лимит выплат пострадавшему. В итоге денег на ремонт может не хватить. Рассмотрим подробно, что делать, если ОСАГО не покрывает ущерб, в каких ситуациях подобное возможно и каковы особенности такого ДТП.

Что делать, если полис не покрывает ущерб: пошаговая инструкция

Подобная ситуация может возникнуть в двух случаях:

- Страховая намеренно занижает сумму выплаты.

- Ремонт стоит больше, чем может выделить компания.

Порядок действий зависит от того, по какой причине выплаченная сумма оказалась маленькой.

Кто доплачивает за ремонт

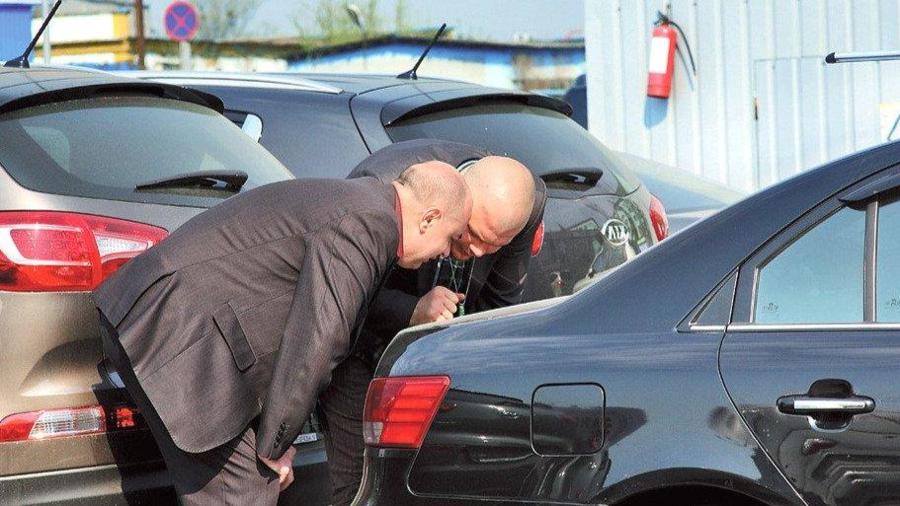

Часто бывает так, что автосервис, не получив достаточную для ремонта сумму, требует доплаты с владельца машины. Но это незаконно, страхователь не должен нести расходы по восстановлению ТС, если он не виновен в происшествии.

Если выплата по ОСАГО рассчитана правильно, но денег не хватает на ремонтные работы, пострадавший вправе взыскать недостающие средства с виновника аварии. Перед выставлением требований к инициатору ДТП нужно произвести действия, описанные ниже (см. раздел «Если стоимость ремонта больше выплаты). Если расчет компенсации выполнен с ошибкой, то претензии надо предъявлять СК (см. раздел «Намеренное занижение страховой суммы»).

Таким образом, если компенсации по ОСАГО не хватило на восстановительные работы, доплачивает:

- страховщик, если он допустил ошибку в расчетах (и автовладелец ее доказал);

- виновник ДТП, если размер компенсации рассчитан правильно.

Важно! Обязательство виновника доплатить недостающую часть закреплено в ст. 393 ГК.

Случай № 1: намеренное занижение страховой суммы

В подобной ситуации нужно предпринять следующие действия.

- Запросить у СК копию акта о страховом случае. В нем должны быть указаны все обстоятельства автопроисшествия. Документ выдается по письменному ходатайству страхователя в течение 3-х дней с момента получения заявления (если акт уже составлен) или с момента оформления акта, если запрос подан до его готовности.

- Проверить правильность расчетов. Для этого можно воспользоваться справочником на сайте РСА. Если стоимость деталей уменьшена, значит, и страховая сумма рассчитана неверно. Важно учитывать, что подобная проверка является только предварительной оценкой перспективности спора со страховщиком и не заменяет профессиональной экспертизы.

- Получить независимую оценку ущерба. Для этого нужно обратиться в организацию или к отдельному мастеру, выполняющему подобные работы, при условии, что он внесен в общий реестр и имеет право на данную деятельность. Стоимость услуги зависит от региона, а квалификацию работника можно проверить на официальном сайте Министерства юстиции РФ.

- Направить досудебную претензию страховщику. Это обязательный этап перед подачей искового заявления (ч. 1 ст. 16.1 № 40–ФЗ). В течение 10 дней компания рассмотрит обращение, выплатит недостающую сумму либо отправит официальный отказ в удовлетворении требований. Если за это время не получен ответ, можно готовить исковое заявление в суд. Претензия составляется в свободной форме с указанием реквизитов сторон, обстоятельств ДТП, требований к страховщику, даты и подписи заявителя.

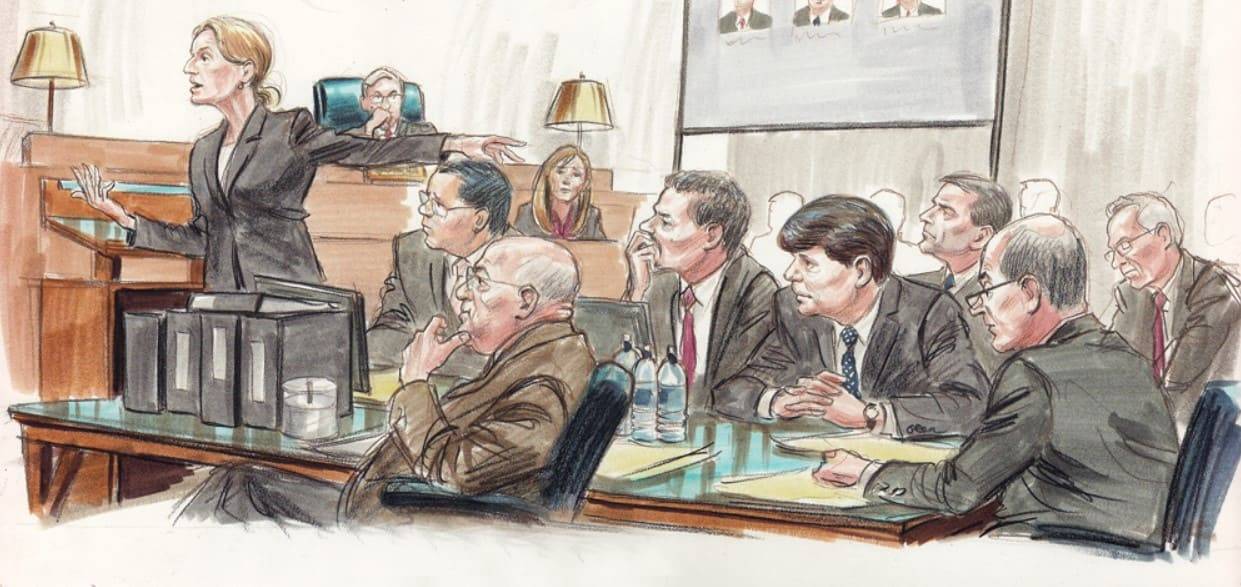

- Обращение в суд. В исковом заявлении нужно указать те же факты, что и в претензии. Также следует дополнить его информацией о попытке досудебного урегулирования вопроса, требованиями о возмещении издержек и неустойки за каждый день просрочки (1% от разницы в положенной и полученной компенсации и/или 0,05% за каждый день несоблюдения сроков письменного ответа на претензию).

Обратите внимание! Если стоимость иска составляет не больше 1 млн рублей, госпошлина не уплачивается. Если размер требований не превышает 50 тыс. рублей, заявление направляется в мировой суд, если больше – в районный.

В случае успешного завершения процесса, кроме основных выплат, потерпевший может рассчитывать на перечисление штрафа, который будет составлять половину от разницы выплаченной и полагающейся сумм.

Случай № 2: если стоимость ремонта больше выплаты

В такой ситуации следует руководствоваться ч. 1 ст. 1064 ГК, согласно которой ущерб должен быть компенсирован лицом, причинившим его. Т. е., если не хватило денег на ремонт по ОСАГО, следует взыскать недостающую сумму с виновника автопроисшествия.

Для этого необходимо предпринять следующее.

- Получить документальное подтверждение размера ущерба путем проведения независимой экспертизы.

- Направить досудебную претензию виновнику автопроисшествия с требованием о выплате недостающей суммы.

- В случае отказа направить исковое заявление в суд. Исполнительный лист после вынесения постановления следует передать в Службу судебных приставов, если виновник отказывается добровольно исполнять решение.

Таким образом, общий порядок действий при получении недостаточной компенсации после ДТП:

- удостоверение в том, что выплата не покрывает ущерб;

- попытка урегулировать проблему мирным путем через направление досудебной претензии страховщику либо виновнику аварии;

- обращение в суд, если иначе разрешить ситуацию не получается.

Необходимые документы

При досудебном урегулировании понадобится минимум документов:

- акт о страховом случае;

- отчет независимого эксперта.

Если дело направляется в суд, данный список нужно дополнить:

- копией паспорта;

- документами на авто (ПТС и СТС);

- справкой о ДТП;

- протоколом;

- полисом ОСАГО;

- копией досудебной претензии;

- копией ответа от страховщика или виновника (если ее нет, нужно приложить почтовую квитанцию, подтверждающую факт отправки претензии);

- аудио/видеоматериалами и показаниями свидетелей в качестве обоснованности своих требований (если они есть);

В зависимости от конкретной ситуации могут понадобиться дополнительные документы.

Как взыскать недостающую часть: особенности

- Чтобы получить средства с виновника, если не хватило выплаты от страховой, нужно действовать по алгоритму, приведенному выше.

- Проведение независимой экспертизы обязательно, так как только на ее основе устанавливается размер ущерба.

- Соблюдение досудебного порядка урегулирования проблемы остается на усмотрение страхователя. Если взыскание производится с виновника, можно сразу подавать в суд.

- В суд нужно обращаться в обязательном порядке, если нанесен не только материальный, но и моральный ущерб (причинение вреда жизни и здоровью). Согласно судебной практике подобные требования удовлетворяются почти всегда.

Подводим итоги

Несмотря на обязательство страховых компаний компенсировать ущерб, причиненный в результате ДТП, пострадавшему не всегда удается получить сумму, которая достаточна для восстановительных работ. Особенности подобных ситуаций следующие:

- страховой выплаты может не хватить в двух случаях: страховщик намеренно занизил ее размер либо ремонт оказался дороже, чем допустимая компенсация;

- если сумма занижена намеренно, деньги взыскиваются со страховщика, если восстановительные работы оказались слишком дорогими – с виновника аварии;

- чтобы претендовать на дополнительную выплату, нужно получить копию акта о страховом случае и провести независимую экспертизу, на основании которых можно судить о целесообразности начала спора;

- досудебный порядок решения вопроса является обязательным, когда деньги взыскиваются со страховой, когда претензия направляется виновнику, пострадавший может сразу обратиться в суд;

- при инициировании процесса можно получить не только дополнительные финансовые средства на восстановительные работы, но и неустойку за каждый день просрочки, а также возмещение судебных издержек;

- если причинен не только материальный, но и моральный ущерб (жизни или здоровью), вероятность выигрыша судебного процесса почти гарантирована;

- перед началом спора необходимо подготовить пакет документов, который дополняется при направлении дела в суд.

Таким образом, если сумма, полученная от страховой после происшествия, оказалась слишком маленькой для восстановления машины, можно получить недостающие средства, инициировав спор.Доплачивать будет СК либо виновник аварии.

Что делать, если осаго не покрывает ремонт?

Максимальный лимит страховой выплаты по ОСАГО – 400 тыс. руб. Это значит, что при аварии данной суммы может быть недостаточно для покрытия всех убытков. И что тогда, доплачивать самостоятельно или обратиться в страховую компанию, взыскать плату с виновника или остаться без машины? Вопросов масса. И далее подробная инструкция о том, что делать в подобных ситуациях.

Алгоритм действий: что и как делать, если страховка не покрывает ущерб

Существует две причины, почему страховой выплаты недостаточно для оплаты фактического ремонта машины:

- страховая компания целенаправленно снижает итоговую сумму выплаты, понимая по факту реальный причиненный ущерб;

- ремонтные затраты автомобиля в общей сложности превышают допустимый лимит по страховке. Они ограничены даже законодательством – не более 400 00 рублей.

И далее более подробно о каждой из ситуации. Подробно о том: » Сколько ущерба покрывает страховой полис осаго при ДТП «.

Кто обязан доплатить за ремонт

Популярный вариант: автомобиль пригнан на СТО, сумма ремонтных работает превышает страховую выплату, представители мастерской требуют у владельца ТС погасить разницу. Конечно, субъект может это сделать, если не желает терять время. Но такие требования абсолютно незаконные. Если субъект, то есть застрахованное лицо не виновный в ДТП, то и нести расходы на восстановление машины он не должен.

Если же средств все-таки не хватает, то дальнейшие действия зависят от ситуации: не хватает по причине занижения суммы со стороны страховой компании или за счет превышения лимита. Если реально сумма ремонтных восстановительных работ более 400 тыс. руб., то нужно выставить претензию на оплату виновнику ДТП. Как это сделать будет рассмотрено далее. Если по Вашим расчетам сумма целенаправленно занижена страховщиком, то претензия выдвигается компании.

Например, тоже требование по компенсации ущерба со стороны виновника регламентировано гражданским правом. Поэтому при отказе производить выплату можно обратиться в суд.

Вариант 1: страховая выплата реально занижена страховщиком

Экспертиза проведена корректна. У потерпевшего лица нет никаких замечаний и страховая компания соглашается на выплату страховой выплаты. Когда субъект получает деньги, то их реально становится недостаточно для покрытия всего ремонта машины. Частая ситуация, когда ремонтные работы превышают возмещение в раз 10.

Задача застрахованного лица найти «ошибки» и понять, кто допустил оплошность. Это может сделать как сама компания, так и оценщик. Второй вариант актуален, когда страховщик и эксперт – заинтересованные лица.

Решать проблему стоит с простого обращения к страховщику: нужно обязательно запросить отчет о проведенной оценке. Представитель СК обязан его предоставить. Если СК предоставляет отказ, то нужно предупредить ее об ответственности и обращение в суд. Как правило, такие аргументы срабатывают.

Когда документ получен, то стоит понять: какая часть работ занижена или какая-то вообще не учтена. Практика показывает, что зачастую в возмещение забывают включить какие-то маленькие поломки, царапины и т.д. Хотя все эти мелочи подлежат погашению.

Если есть желание, то владелец авто может самостоятельно провести экспертизу . И она покажет реальную ситуацию.

Но минус всей этой ситуации и в том, что цены на ремонт в реальных СТО отдельных регионов значительно отличаются от тех, которые указываются в справочных бюллетенях РСА. Поэтому и может возникать такая разница.

Вариант 2: Стоимость работы больше максимально допустимой выплаты

Если же ремонт больше установленных 400 000 рублей, то разницу обязан заплатить виновник ДТП. Это его обязанность, а не право. Например, если ремонт автомобиля пострадавшего лица составляет 550 000 рублей, независимая экспертиза потянула на 10 000 рублей, то виновник обязан компенсировать субъекту минимум (550+10) – 400 = 160 000 рублей. Подробнее о лимитах вы можете узнать здесь — » Размеры и максимальные суммы страховой выплаты по ОСАГО «.

Порядок действий, если выплата по ОСАГО не покрывает ремонт

Обязательство по компенсации разницы между максимальной выплатой по ОСАГО и причиненным ущербом возлагается на виновника ДТП. При этом право взыскать размер ущерба пострадавший имеет как сразу после аварии, так и в течение еще трех лет после фактической аварии. Вариантов развития событий несколько: виновник может самостоятельно предложить возместить расходы, с ним можно договориться или придется обращаться в суд. Наиболее популярный вариант – это составление досудебной претензии, которая может урегулировать спорную ситуацию. И ее предоставление виновнику является обязательным этапом на пути урегулирования конфликта.

Пакет бумаг, необходимых для обоснования претензии

Любая претензия должна быть документально аргументирована. Если нет документов, то нет и оснований.

Для предъявления претензии виновному лицу необходимы:

- бумаги, подтверждающие понесенные расходы. Это может быть чек, квитанция, заключение и т.д.;

- документы, подтверждающие затраты на экспертизу;

- документы, подтверждающие полученную выплату от страховой компании.

По поводу экспертизы, то это обязательный этап для пострадавшего лица. Эксперт оценит реальный ущерб и выдаст заключение. Лучше проводить экспертизу в компаниях, которые не имеют никаких взаимоотношений со страховщиком. Не следует идти в ту организацию, которую навязывает СК. С полным перечнем оценочных организаций можно ознакомиться на сайте РСА. Стоимость услуг такой компании варьируется от 4 до 10 тыс. рублей. Но в мегаполисах цена может быть и выше.

Помимо документов, подтверждающих расходы субъекта, необходимы и стандартные бумаги:

- право собственности на автомобиль. Это может быть технический паспорт или свидетельство о регистрации;

- акт, подтверждающий проведение ремонтных работ;

- протокол дорожно-транспортного происшествия;

- извещение к страховщику.

Виновник ДТП при желании может потребовать дополнительные документы, подтверждающие расходы потерпевшего. Досудебная претензия позволяет договориться на обоюдных засадах. Полная информация о том: » Какие документы нужны для страховой выплаты «.

Как взыскать разницу с виновника ДТП

Теоретически, пострадавшее лицо может требовать с виновника как недостающую сумму по ущербу, так и компенсацию причиненного вреда здоровью и моральный ущерб. Дополнительно субъект может запросить возместить ему расходы на судебных издержки, на хранение ТС на стоянке, на услуги эвакуатора, эксперта и т.д.

Интересный момент: законодательно предусмотрена возможность пострадавшего взыскивать с виновника полную сумму ремонта, без учета амортизации запасных частей ТС.

Досудебный порядок

Потерпевший обязан сначала попытаться урегулировать конфликт мирным путем. Для этого и нужна досудебная претензия. Она не может быть выдвинута в устном порядке. Только письменное обращение с соблюдением регламента.

Документ должен содержать:

- сумму, которая реально была затрачена на ремонт;

- сумма, которую выделила страховая компания в рамках ОСАГО;

- размер недостающей выплаты;

- мотивированную просьбу компенсировать нанесенный ущерб в рамках недостающей выплаты или в рамках компенсации еще и дополнительных расходов.

Претензия вместе со всеми документами направляется по почте. Это необходимо сделать для получения доказательства отправки.

Когда виновник ДТП получит документы, то он может:

- полностью удовлетворить претензии пострадавшего лица;

- частично удовлетворить пострадавшее лицо;

- договориться с пострадавшем о ином порядке возмещения;

- полностью отказаться от компенсации.

В последнем варианте, при отказе пострадавший вынужден действовать по единому направлению – обращаться в суд.

Рассмотрение дела в суде

Место подачи иска зависит от стоимости претензии. Если она более 50 000 рублей, то иск подается в районный суд. Если сумма меньше указанной суммы, то в мировой суд. В любом случае документ подается по месту проживания виновника, то есть ответчика.

Иск о взыскании с виновника компенсации подается по общепринятым нормам. Никаких специфических особенностей в этом нет. Справиться с задачей можно самостоятельно, без привлечения юриста. Тем более, что правда на стороне истца. Главное – это документально подтвердить все понесенные расходы. Список бумаг аналогичен тем, которые потерпевший подавал вместе с досудебной претензией (см. выше).

Судебное делопроизводство должно завершиться решением о взыскании. Задача потерпевшего лица – получить исполнительный лист, где будет указана сумма взыскания. С этим листом обязательно необходимо обратиться в ФССП – к судебным приставам. Их задача по исполнительному листу найти виновника и взыскать с него положенную сумму. Каким образом это будет происходить не так важно. Могут даже конфисковать имущество, продав его на торгах. Поэтому в интересах виновника договориться с потерпевшим до судебного решения.

Подводим итоги

Таким образом, если страховой выплаты недостаточно для погашения ремонта, то не нужно самостоятельно оплачивать разницу. Законодательно предусмотрена возможность взыскать сумму с виновного лица. При этом ситуацию не обязательно решать в судебном порядке. Если есть возможность и нет противоречий, то та же досудебная претензия легко решает вопрос. Если же страховая выплата занижена самой страховой, то нужно разбираться со страховой компанией. Они вполне могут «забыть» какую-то услугу по ремонту в общий прайс.